本文

固定資産税について

固定資産税とは

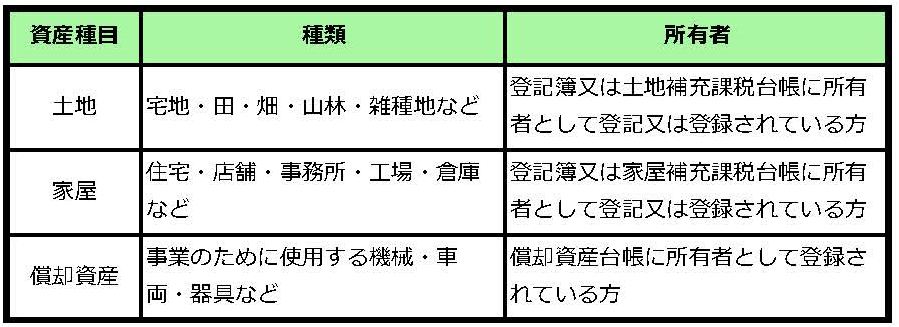

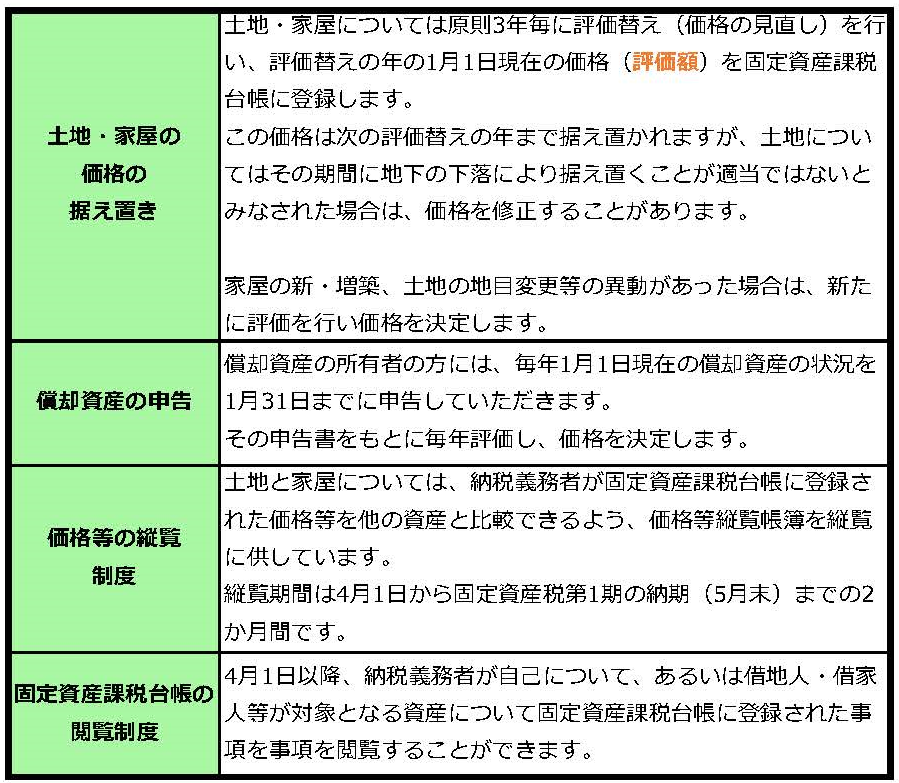

固定資産税は、毎年1月1日現在で固定資産(土地・家屋・償却資産)を所有している方が、その固定資産の所在する市町村に納める税金です。課税の対象となる固定資産は以下のものがあります。

※土地・家屋が登記されていない場合や、所有者が亡くなられた場合は、1月1日現在で実際に所有している方に納税の義務が課せられます。

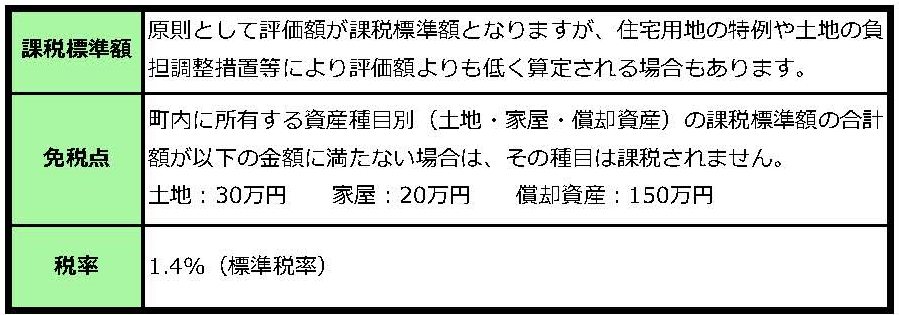

(2)課税標準額

(3)税額等を記載した納税通知書を納税義務者あてに通知します。

決定された固定資産税額は、年税額を年4回に分割したものを送付しております。

口座振替、または指定金融機関の窓口等にて納税していただきます。

土地について

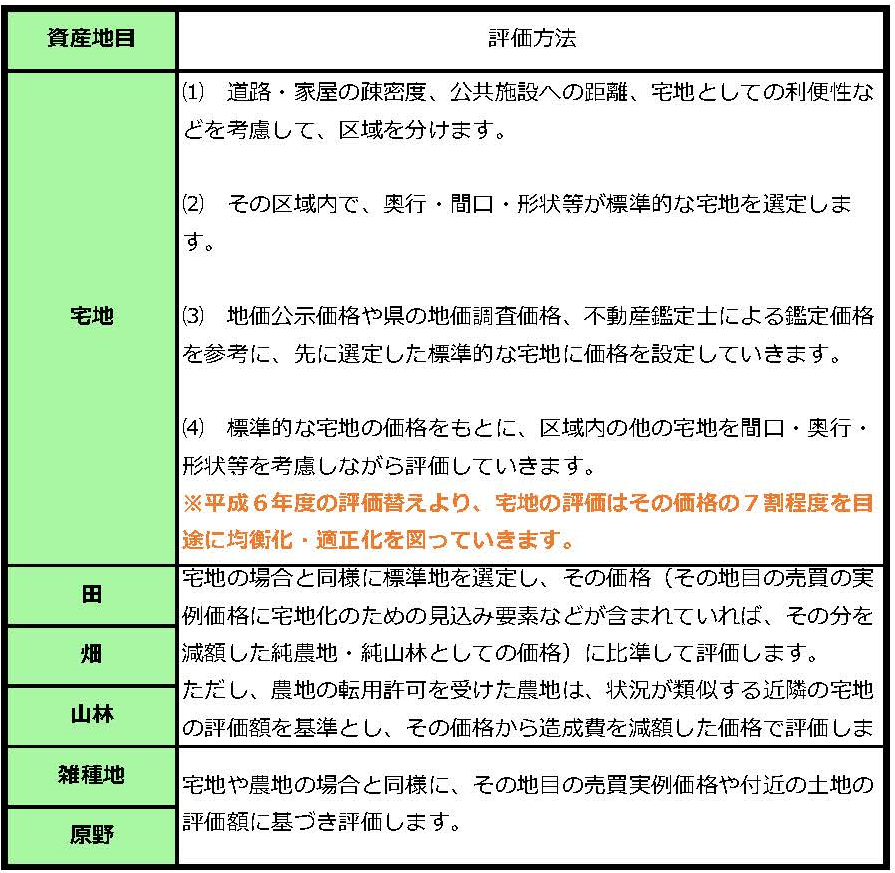

土地に対する評価は固定資産評価基準に基づき、その地目ごとに定められた評価の方法により決定されます。

地積(面積)は原則として土地登記簿上の地積を用います

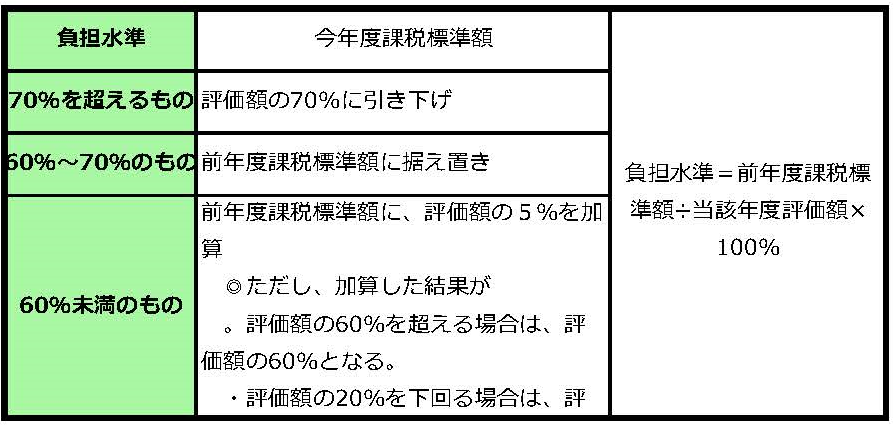

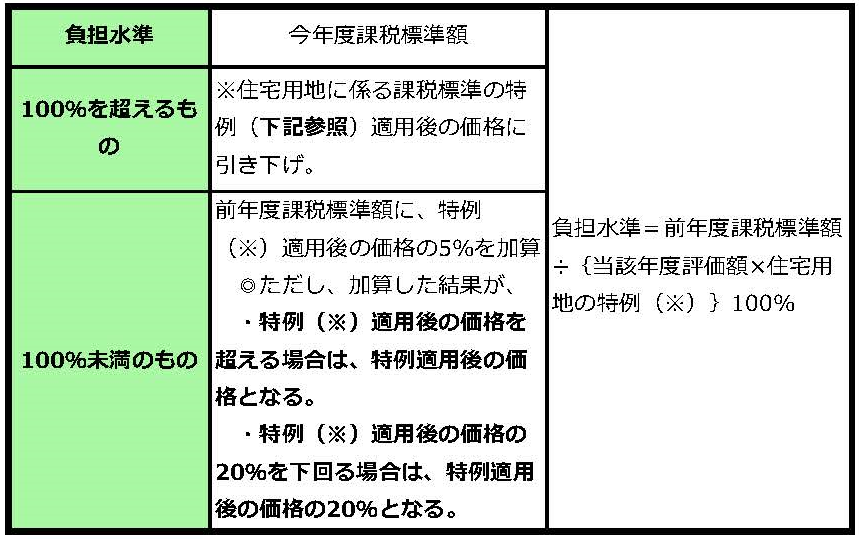

宅地等にかかる税負担については平成9年度評価替え以降、課税の公平の観点から、地域や土地によりばらつきのある負担水準(評価額に対する前年度課税標準額の割合)を均衡化させることを重視した調整措置が講じられ、宅地について負担水準の高い土地は税負担を引き下げまたは据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって、負担水準のばらつきの幅を狭めていく仕組みとなっております。

なお、都市計画税についても同様の措置が講じられています。

※商業地等(非住宅用地)

※住宅用地

※なお住宅用地とは、その住宅を維持するために使用されている宅地を指すため、賦課期日(1月1日)において家屋の建築予定、または家屋建築途中の宅地は特例の対象となりません。

※家屋の建替え中で一定の要件を満たす場合は、申請により住宅用地として取り扱います

上記にて軽減対象となった住宅用地は次のように軽減されます

住宅用地に関する申告をお願いします。

住宅用地について、課税標準の特例(上記)による軽減措置が設けられています。

特例措置の適用にあたり、課税基準日である1月1日現在の土地の利用状況の申告をしていただく必要があります。新築や取り壊しなど土地の利用状況に変更があった場合は「住宅用地の申告書」を税務課へご提出ください。

関連リンク

- 全国地価マップ<外部リンク>

家屋について

家屋に対する評価は固定資産評価基準に基づき、再建築価格を基準に決定されます。

再建築価格とは、その評価対象の家屋と同一のものを、再度新築した場合に必要とされる価格のことをいいます。

3年毎の評価替えでは、建築資材等の物価の変動を反映させて再建築価格を見直しします。

また、建築後の年数の経過に応じて、経年減点補正率という数値を用いて、家屋の損耗による価値の減額を考慮しています。

家屋評価額(課税標準額)= 再建築価格 × 経年減点補正率

※算出した評価額が、評価替えをする前の価格を上回る場合は、評価替え前の価格で据え置かれます。

家屋を新築・増築された場合、固定資産税係員が家屋を評価するためご訪問させていただきます。

その際、建築資材や仕上げ状況、設備等を拝見させていただきます(約30分~40分ほどで終了)。

また調査当日は立会人の方が必要なのですが、建築主の方の都合が悪い場合は代理の方でも結構ですのでよろしくお願いします。毎年6月頃より事前に調査日時を案内のうえ、町内の対象物件を順次に調査していきますが、指定日時に都合の悪い方は指定日の前日までにご連絡くださるようお願いします。

※新築・増築後の入居前に調査を済まされたい方は随時に調査しますのでお気軽にご相談ください。

訪問時に下記の書類がありますとスムーズに調査できますので、お手持ちであればご用意願います。

- 建築確認通知書及び検査済証

- 工事契約書

- 不動産登記権利情報(家屋)

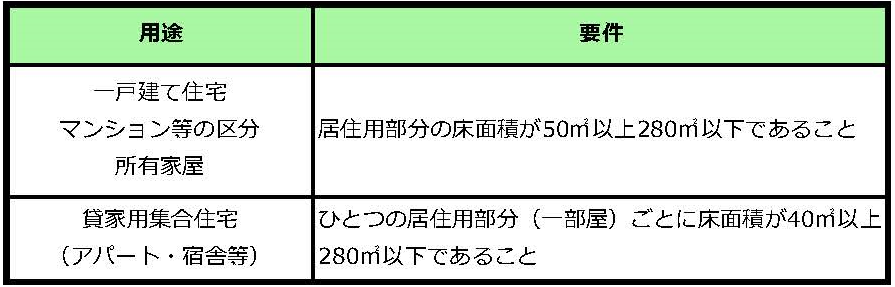

新築住宅のうち次の要件を満たす住宅については、家屋に対する固定資産税が減額されます。

1.専用住宅、または併用住宅(店舗等と併用)であること。

ただし併用住宅は居住用部分の床面積が、全体の床面積の1/2以上あること。

※この場合は居住用部分のみ適用されます。

2.床面積の要件は次のとおりです。

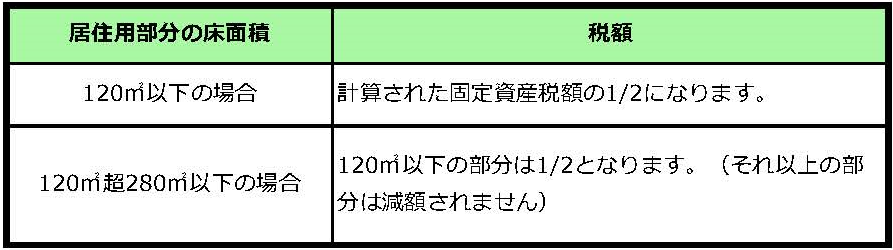

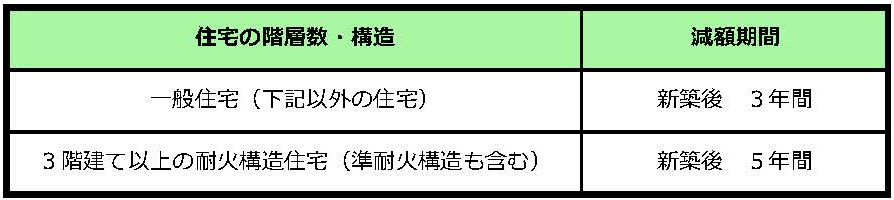

3.減額される範囲は次のとおりです。

4.減額される期間は次のとおりです。

認定長期優良住宅はこちら⇒認定長期優良住宅

償却資産について

会社や個人で工場や商店などを経営されている方が、その事業のために用いる機械・器具・備品など、以下のような事業用資産のことをいいます。

- 構築物(煙突、鉄塔など)

- 機械および装置(旋盤、ポンプ、動力配線設備、大型特殊自動車など)

- 船舶

- 航空機

- 車両および運搬具(貨車・客車・トロッコなど)

- 工具・器具・備品(測定工具、切削工具、机、椅子、ロッカーなど)

例えば、ミシンなどを家庭用として使用している場合は課税対象とはなりませんが、事業用として使用している場合は償却資産として課税対象となります。

なお、以下の資産は課税の対象とはなりません。

- 耐用年数が1年未満の資産

- 取得価格が10万円未満で、法人税法等の規定により一時に損金算入したもの(少額償却資産)

- 取得価格が20万円未満で3年以内に一括して均等償却するもの(一括償却資産)

- 自動車税・軽自動車税の対象となるもの

また、事業用資産の所有者は毎年1月1日(賦課期日)現在に所有している償却資産を申告していただくことになっています。法定申告期限は1月31日です。

申告書は毎年12月半ばに各個人・法人様宛に発送しております。なお、新たに申告書が必要な方は、固定資産税係までご連絡ください。

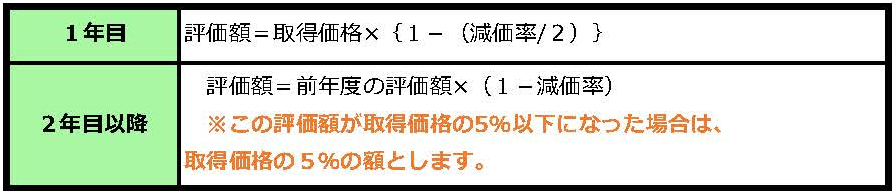

償却資産に対する評価は、固定資産評価基準に基づき、取得価格を基礎に取得後の経過年数に対する価値の減少(:減価)を考慮して決定されます。

償却資産の評価額は以下のとおり算出します

※計算式中の「減価率」は「耐用年数に応じた減価率」を指しています。下記の残存率表もご覧ください。