本文

国民健康保険税について

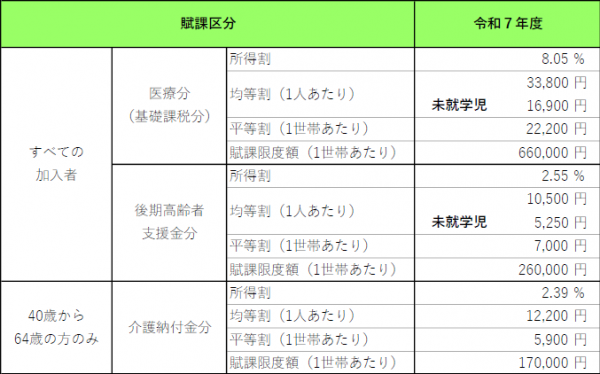

国民健康保険税は医療分(医療機関に支払う診療報酬分)と支援金分(後期高齢者医療制度を支えるために各医療保険者が納めるもの)、40歳から64歳までの人にかかる介護分(全国の介護サービスの状況に応じて支払う納付金分)があり、下記の表からそれぞれ算出し、この3つを合わせたものが年間の国民健康保険税となります。

国民健康保険税の計算方法

国民健康保険税は、その世帯の代表者である世帯主の方を納税義務者として課税いたします。

国民健康保険税の税率(年額)

国民健康保険税の納付方法

年額を12回に分けて納めていただきます。4月から毎月末日(月末が金融機関休業日の場合は翌営業日)が納期限です。ただし、第9期(12月)の納期限は12月25日です。納付書は4月と7月の年2回送付します。

4月に暫定期間分の1期~3期(4月~6月納付分)を送付します。

※暫定期間分の納付金額については、4月1日現在国民健康保険加入者の前年度の所得金額等をもとに計算してあります。

7月に本算定期間分の4期~12期(7月~翌3月納付分)を送付します。

※本算定期間分の納付金額については、7月に確定した前年中の所得金額等をもとに計算した額から4月~6月までの納付額を引いた残りを9回で納めます。

特別徴収(年金からの天引き)について

1~3の条件を全て満たす場合、原則として世帯の保険税は世帯主の年金から天引き(特別徴収)となります。

- 世帯主自身が国民健康保険に加入していること。

- 世帯内で国民健康保険に加入している方が、全員65歳~74歳までであること。

- 世帯主が受給する年金額が18万円以上であり、かつ、国民健康保険税額と介護保険料額を合わせた額が年金額の2分の1を超えないこと。

注意事項

※年度の途中で国民健康保険被保険者に異動があった場合や国民健康保険税額が変更された場合、普通徴収へ切り替わることがあります。

※世帯主が今年度中に75歳となる場合は、特別徴収の対象にはなりません。

※特別徴収(年金天引)から口座振替にお支払方法を変更したい方は、町民課国民健康保険係(Tel 076-288-7924)へお申出下さい。お手続きが必要です

※口座振替の変更後に、未納が発生した場合は、納付方法を特別徴収(年金天引)に変更する場合があります。

国民健康保険税の軽減・減免

所得が一定額以下の世帯に対する国民健康保険税の軽減措置

所得の低い世帯の負担を少なくするために、世帯の前年中の所得の合計が一定基準以下の場合、国民健康保険税の均等割と平等割が軽減されます。世帯主(擬制世帯主を含む)、被保険者、特定同一世帯所属者の所得の合計額で判定します。

申請の必要はありませんが、所得申告のない方のいる世帯は軽減が適用されませんので、所得がなくても必ず所得申告をしてください。

| 軽減割合 | 対象世帯(判定基準) | 申請 |

|---|---|---|

| 7割軽減 | 基礎控除額(43万円)+10万円×(給与所得者等の数-1) | 不要 |

| 5割軽減 | 基礎控除額(43万円)+30.5万円×被保険者数等+10万円×(給与所得者等の数-1) | 不要 |

| 2割軽減 | 基礎控除額(43万円)+56万円×被保険者数等+10万円×(給与所得者等の数-1) | 不要 |

※「特定同一世帯所属者」とは、国民健康保険から後期高齢者医療制度へ移行された方で、引き続き同じ世帯に属する方をいいます。

※「被保険者数等」は、被保険者数と特定同一世帯所属者の数の合計となります。

※青色専従者給与額や事業専従者控除額は事業主の所得とし、専従者への給与はないものとして判定します。(繰越純損失額がある場合も同様となります。)

※65歳以上の公的年金等受給者の方は、公的年金等に係る所得金額から15万円を控除した金額で判定します。

※分離譲渡所得については、特別控除前の所得金額で判定します。

※会社の倒産・解雇・雇い止めなどにより離職された方に対する軽減制度もあります。詳しくは「非自発的失業者に係る国民健康保険税の軽減措置」をご覧ください。

後期高齢者医療制度移行に伴う軽減

世帯内の国民健康保険加入者が、後期高齢者医療制度に移行することにより、残った国民健康保険加入者が単身となった世帯については、国民健康保険税の平等割が、最初の5年間は2分の1、続く3年間は4分の3に減額されます。

※期間中に他の世帯員の方が国民健康保険に加入した場合は終了します。

被用者保険の被扶養者に対する軽減

会社の健康保険などの被用者保険から後期高齢者医療制度に移行することにより、その扶養家族である被扶養者の方(65~74歳)が新たに国民健康保険に加入することになった場合は、所得割が全額免除(当分の間)、均等割については半額(資格取得日の属する月以後2年を経過する月までの間)になります。

また、世帯の国民健康保険加入者が被扶養者の方のみの場合は、平等割も半額(資格取得日の属する月以後2年を経過する月までの間)になります。ただし、7割・5割軽減、平等割がすでに半額となっている世帯には適用されません。

非自発的失業者に係る国民健康保険税の軽減措置

倒産や解雇などにより離職された方や雇い止めにより離職された方の国民健康保険税を軽減します。

対象者

次のすべての条件を満たす人が対象です。

- 離職時点で65歳未満の人

- 雇用保険の特定受給資格者または特定理由離職者である人

※「雇用保険受給資格者証」又は「雇用保険受給資格通知」の「離職理由」欄に記載の番号で確認します。

下記のコードが記載されている人が対象です。

特定受給資格者理由コード・・・11、12、21、22、31、32

特定理由離職者理由コード・・・23、33、34

軽減内容

国民健康保険税の所得割を算定する際、離職日の翌日からその翌年度末までの間、非自発的失業者の給与所得を30/100として算定します。

注意事項

※給与所得以外の所得及び世帯の非自発的失業者でない他の加入者の所得は30/100とされません。

※軽減期間中に職場の健康保険に加入し、国民健康保険の資格を喪失した場合、軽減措置は終了します。

申請方法

本人確認書類と雇用保険受給資格者証又は雇用保険受給資格通知をお持ちのうえ、窓口で届出をしてください。電子申請による届出も可能です。

※届出が遅れても軽減期間に遡って軽減を受けることができます。

※新たな雇用保険の受給資格が発生し、対象となる場合も再申請が必要ですので、ご注意ください。

※雇用保険受給資格者証又は雇用保険受給資格通知がないと申請できません。紛失の場合は、ハローワークに問い合わせてください。

電子申請はこちら

津幡町電子申請サービス 「津幡町 非自発的失業者に係る国民健康保険税の軽減措置」<外部リンク>

産前産後期間に係る国民健康保険税の軽減措置

国民健康保険に加入している方が出産した場合、産前産後の一定期間分の保険税を軽減します。

出産予定日の6か月前から届出ができます。出産後の届出も可能です。

対象者

令和5年11月1日以後に出産予定または出産した国民健康保険被保険者の方。

妊娠85日(4か月)以上の出産が対象です(死産、流産、早産および人工妊娠中絶の場合も含みます)

軽減対象期間

単胎妊娠の場合は、出産予定月(または出産月)の前月から、出産予定月(または出産月)の翌々月までの4か月間です。

多胎妊娠の場合は、出産予定月(または出産月)の3か月前から、出産予定月(または出産月)の翌々月までの6か月間です。

申請方法

本人確認書類と母子健康手帳をお持ちのうえ、窓口で届出してください。電子申請による届出も可能です。

※届出がない場合でも、当町で出産の事実が確認できた場合は、職権で保険税を軽減する場合があります。

※出産前に申請した場合で、出産予定月と実際の出産月が異なる月であっても、修正手続き等の必要はありません。

詳しくはこちらをご確認ください。

産前産後期間の保険税軽減について[PDFファイル/735KB]

電子申請はこちら

津幡町電子申請サービス 「津幡町 国民健康保険税 軽減申請書(産前産後)」<外部リンク>

添付書類についてはこちらをご確認ください。

「津幡町 国民健康保険税 軽減申請書(産前産後)」母子手帳 該当ページ [PDFファイル/793KB]

国民健康保険税の納税相談

国民健康保険税の納付が困難なときは、納税義務者の生活状況やご事情をお知らせください。滞納が続きますと、医療機関窓口での負担額を一旦10割(全額自己負担)に変更する場合があります。さらには、法の定めにより滞納処分等を行う場合もありますので、お早めにご相談ください。